企業価値 > 時価総額

これが、私が実践しているバリュー投資の絶対公式です。 つまり、本来の価値よりも安く放置されている株を積極的に買い集めるということです。これは、投資の神様ウォーレン・バフェットが実践してきた伝統的な投資哲学です。

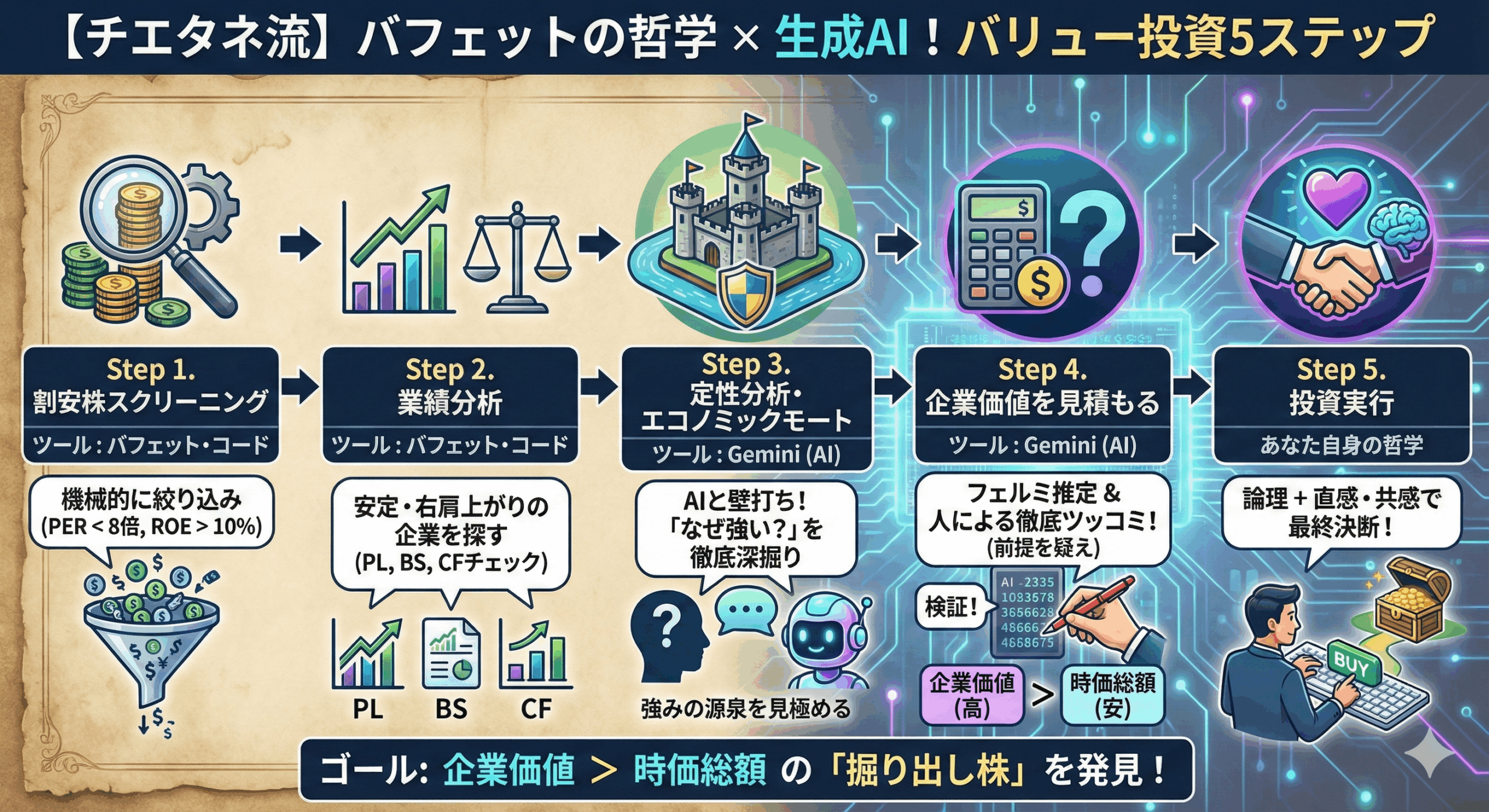

今回は、私が実際に実践している、バフェット・コードでのスクリーニングと「Gemini」による深堀り分析を掛け合わせた実践術を公開します。バフェットが実践してきた伝統的な投資哲学と現代の最新AI技術を融合させたハイブリッドな投資手法です。 古来からの「本質を見抜く眼」と、最新の「圧倒的な情報処理能力」。この2つを掛け合わせることで、個人投資家でも勝てるチャンスが劇的に広がります。(ツールに関しては類似のものであれば何でも構いません。お好きなものをお使いください!)

投資に必要な「4つの武器」

この投資法を実践するにあたり、以下の4つを理解しておく必要があります。上の3つは今ここで解説しますので安心してください。

- (正しい)株式の理解 株を買うとは、単に記号やチャートを買うことではありません。「ビジネスの一部(所有権)を買う」ということです。オーナーとしての視点を持つことがスタートラインです。

- 企業価値の理解 ここが最も重要です。企業価値とは、単なる「来年の利益」のことではありません。より正確に言うと、その企業が将来にわたって生み出すキャッシュフローを、現在の価値に割り引いた合計額のことです。 「10年後の100万円」は「今の100万円」より価値が低いですよね? そうした「時間による価値の目減り(割引)」まで考慮して、その会社が寿命を終えるまでに生み出す現金の総量を「今の価格」に直したものが、真の企業価値です。

- エコノミックモート(経済的な堀)の理解 お城を守る「堀」のように、競合他社が簡単に真似できない圧倒的な強みのことです。これがある企業は、長く利益を出し続けられます。

- あなた自身の哲学・価値観 これは、本質的に誰もが持っているものです。「どんな未来を応援したいか」「どの程度のリスクなら眠れるか」。読書や経験を通じて、これから磨き上げていきましょう。

具体的な手順に入る前に、戦略の全体像をお話しします。

投資分析には「企業価値の算出」と「単純な割安性(PERなど)」の2軸があります。

- 企業価値の算出: 正確に見積もるには非常に時間がかかる。

- 単純な割安性: スクリーニングで一瞬で判別できる。

もし、時間をかけて企業価値を計算した後に「でも今の株価は割高だ」と判明したら、その努力は水の泡です。 だからこそ、まずは機械的に絞り込み(時短)、残った有望株に時間をかけるという順序が重要なのです。

チエタネ流・実践5ステップ

Step 1. 割安株スクリーニング

使うツール:バフェット・コード

まずは機械的に候補を絞り込みます。バフェット・コードを開いて、条件検索(スクリーニング)に以下の数字を入れてみてください。

【基本の入力条件】

- PER(株価収益率): 8倍未満

- ROE(自己資本利益率): 10%以上

【チエタネ流アレンジ】 私はここに、好みや目的に応じて条件を加えます。

- 中小型株狙いの場合:

時価総額 < 100億円大きなリターンを狙うため、まだプロの投資家が注目していない小型株をターゲットにします。 - インカムゲイン狙いの場合:

配当利回り > 3%

これで、数千社ある上場企業が、グッと絞り込まれたはずです。

Step 2. 業績分析

使うツール:バフェット・コード

リストに残った企業を上から順にクリックし、グラフを見ていきましょう。ここでは業績が安定して右肩上がりの企業を探します。

見るべき3つのポイント

- 業績推移(PL): 営業利益、純利益がガタガタしておらず、綺麗に右肩上がりですか?

- ここが安定している場合、積み上げ型の「ストックビジネス」である可能性が高く、投資妙味があります。

- バランスシート(BS): 「純資産」の割合が多く、借金(負債)が多すぎませんか?

- 財務が健全であれば、不況にも耐えられますし、思い切った事業投資もできます。

- キャッシュフロー(CF): フリーキャッシュフロー(FCF)の棒グラフを見てください。

- 例年プラスなら完璧です。マイナスの年があっても、それが「将来のための前向きな投資」によるものであればOKです。

Step 3. 定性分析・エコノミックモートを見極める

使うツール:Gemini(生成AI)

ここからが本番です。数字が良い理由、つまり「なぜこの会社は稼ぎ続けられるのか?」を探ります。 Geminiを開いて、気になった企業について聞いてみましょう。

【Geminiへの問いかけ方】

「〇〇(企業名)のエコノミックモート(競合優位性)を教えて」

答えが返ってきたら、そこで終わらせてはいけません。AIと「壁打ち」を繰り返します。 「なぜその強みは維持できるの?」「競合他社の××社と比較してどう?」と、意地悪な質問をぶつけ続けてください。

あなたが心の底から「なるほど、この強みは本物だ」と納得できるまで、徹底的に対話しましょう。

Step 4. 企業価値を見積もる(徹底検証)

使うツール:Gemini

Step 3で見極めた「強み」をもとに、本来の企業価値(将来のキャッシュフローの割引現在価値)を算出します。 しかし、AIは平気で嘘をつくこともあります(ハルシネーション)。だからこそ、ここでの「疑いの目」が精度を上げます。

【Gemini活用のヒント:フェルミ推定】 まず、こう投げかけます。

「〇〇社の現在の事業環境と成長率を加味して、フェルミ推定を用いて企業価値を概算して(DCF法の考え方で)」

【重要:ここからが本当の勝負】 出された数字を鵜呑みにしないでください。徹底的にツッコミを入れます。

- 「その成長率の根拠は何?」

- 「前提条件が楽観的すぎない?最悪のケース(成長率0%など)でも計算して」

- 「その数値の元になった一次資料(決算資料のページ数など)を示して」

AIといえども万能ではありません。あなたが司令塔となって、前提条件の誤りを正したり、より厳密なシナリオを与えたりすることで、初めて「使える精度の高い企業価値」が見えてきます。AIの計算能力と、人間の論理的検証。この協力プレイが必須です。

このプロセスを経て、「どう厳しく見積もっても、現在の時価総額より企業価値の方が圧倒的に高い」という結論が出たら、それは千載一遇のチャンスです。

Step 5. 投資実行(あなた自身の哲学)

最後は、あなた自身の決断です。

どれだけ分析しても、未来は不確実です。いざ「買う」ボタンを押すときは、誰でも不安になります。 もし不安なら、Step 4に戻って論理を見直してもいいでしょう。

しかし、最後の一歩を後押しするのは論理の積み重ねだけではありません。 これはいける!という直感や、この会社の事業に共感し、応援したいという熱い気持ちです。

この「共感」や「直感」こそが、AIには持てない、あなただけが気づける価値です。 数字を超えて、その企業のビジョンに共鳴できたとき、あなたは単に利益を追うだけの存在から、社会的に必要とされる目利きを持った投資家へと進化するのです。

まとめ:AIと対話して理解を深めよう

バリュー投資は「安く買う」ことですが、それは「価値を深く知る」ことから始まります。 面倒な計算や一次情報の整理はAIに任せ、私たちは徹底的なツッコミ(検証)と自分の哲学との照らし合わせに集中しましょう。

※本記事の一部、または全体はGeminiによって生成されています。

※本記事は情報の提供のみを目的としており、投資の勧誘や推奨を意図したものではありません。紹介している手法やツールによる投資成果を保証するものではなく、AIが出力する情報の正確性についても保証いたしかねます。投資の最終判断は、必ずご自身の責任において行ってください。

コメント